Ziele des Wachstumschancengesetz

Ziel des Wachstumschancengesetzes ist es, deutschen Unternehmen durch steuerliche Anreize eine klarere und zukunftssichere Basis zu ermöglichen, um langfristig international wettbewerbsfähig zu sein.

Dazu zählen Steuervergünstigungen und -vereinfachungen, sowie Anregungen für nachhaltige und innovative Investitionen. Durch die Anhebung von Schwellenwerten soll dies vor allem kleinere Betriebe nach vorne bringen.

Ein weiterer Aspekt ist außerdem die verpflichtende Einführung von elektronischen Rechnungen im B2B-Umfeld, um die Grundlage für ein in Zukunft geplantes Meldesystem zu legen.

Dieses Meldesystem wird durch eine europäische Richtlinie gefordert und soll die Transparenz und Geschwindigkeit in der Umsatzsteuer-Abrechnung erhöhen und Umsatzsteuerbetrug verringern.

Transparenz und Geschwindigkeit durch elektronische Rechnungen

Wann ein solches Meldesystem in Deutschland kommen wird, ist aktuell nicht bekannt. Andere europäische Länder wie beispielsweise Italien und Polen sind Vorreiter. Doch die unterschiedlichen Umsetzungen lassen keine Schlüsse darauf ziehen, wie das Meldesystem in Deutschland aussehen könnte.

Varianten wie eine zentrale Stelle, über die jede Rechnung an den Zielempfänger versendet werden muss oder die unabhängige Meldung von Rechnungsempfänger, sowie Rechnungssteller an eine zentrale Stelle, für einen Abgleich der Informationen sind ebenso denkbar, wie eine einfache Rechnungskopie vom Rechnungssteller an den Bund.

Ziel dieses Meldesystems ist die kontinuierliche Ermittlung der Umsatzsteuerpflicht mit jeder Rechnung und nicht mit einer einmaligen Steuererklärung. Diese Verarbeitungsmethode soll die Geschwindigkeit bei der Ermittlung der Steuerschuld bzw. -entlastung erhöhen, um die Planbarkeit für die Unternehmen zu verbessern. Außerdem soll es somit erschwert werden Steuerbetrug zu begehen.

Hinzu kommen die bekannten Vorteile von elektronischen Rechnungen, wie beispielsweise Kostenersparnisse durch den Wegfall von Portokosten, die höhere Geschwindigkeit beim Versand und die Nachhaltigkeit durch weniger benötigtes Papier.

Besonders im Fokus bei der Nutzenargumentation im Zusammenhang mit dem Wachstumschancengesetz steht die Möglichkeit zur automatisierten Verarbeitung von elektronischen Rechnungen. Durch die automatisierte Verarbeitung können Fachkräfte für andere wertschöpfende Tätigkeiten entlastet werden und die Fehleranfälligkeit des manuellen Prozesses verringert werden.

E-Invoicing: Zeit sparen und Compliance sichern

Inhalt des E-Books

Was ist eine elektronische Rechnung?

Auf diesen Aspekt zahlt die Definition einer elektronischen Rechnung im Rahmen des Gesetzes ein:

Eine elektronische Rechnung ist eine Rechnung, die in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen wird und eine elektronische Verarbeitung ermöglicht. Die elektronische Rechnung muss der europäischen Norm für die elektronische Rechnungsstellung und der Liste der entsprechenden Syntaxen gemäß der Richtlinie 2014/55/EU vom 16. April 2014 (ABl. L 133 vom 6.5.2014, S. 1) entsprechen.

Der Fokus auf strukturierte Formate hat zur Folge, dass einfache PDF-Rechnungen nicht mehr als elektronische Rechnungen zählen, sondern ebenso wie papierbasierte Rechnungen zu sonstigen Rechnungen.

Hybride Formate, wie beispielsweise ZUGFeRD Rechnungen ab Version 2.0.2 zählen weiterhin als elektronische Rechnung. Ebenso zählen EDI-basierte Rechnungen als elektronische Rechnungen, sobald die beinhalteten Informationen der EU-Richtlinie entsprechen.

Fristen für die verpflichtende Verwendung von elektronischen Rechnungen

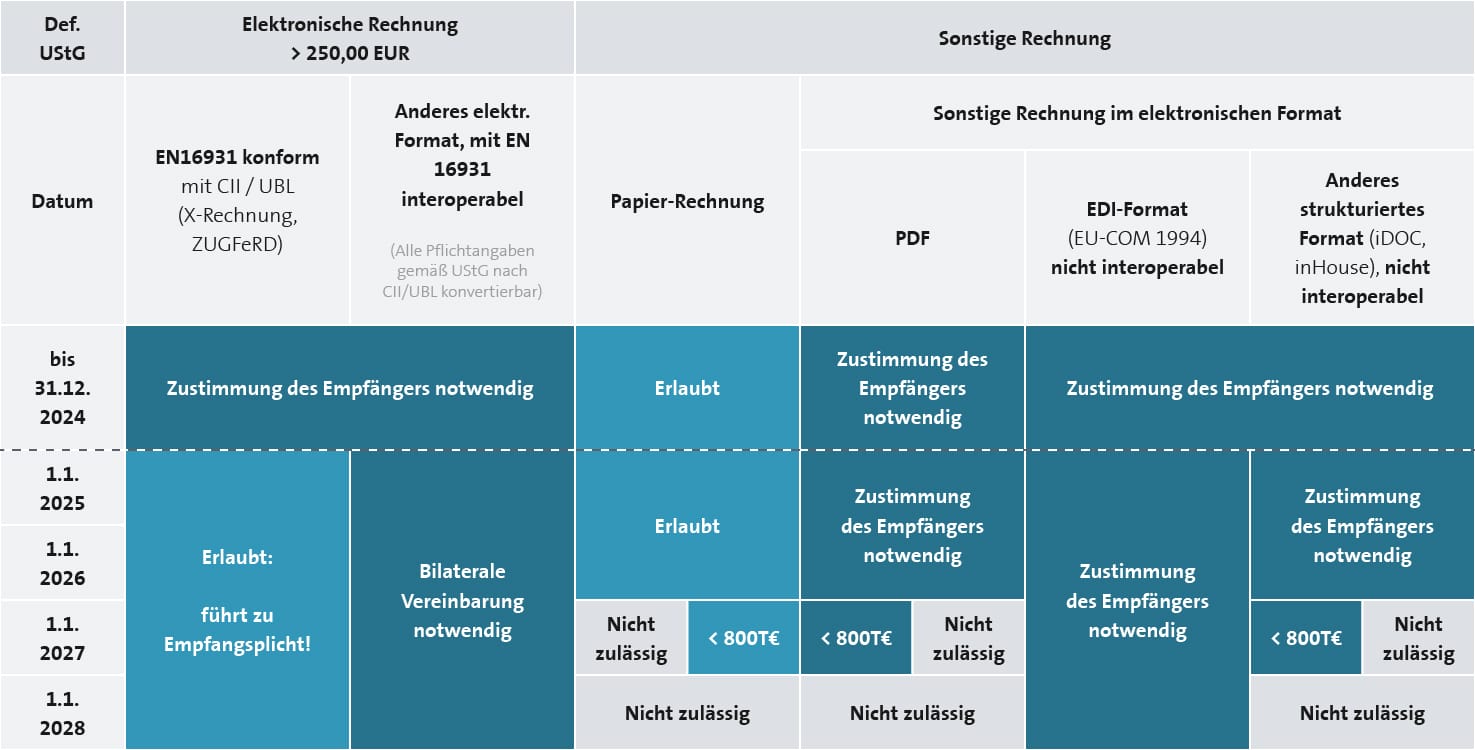

Vorgabe des Wachstumschancengesetzes ist es, dass nur noch elektronische Rechnungen versendet werden, welche automatisiert verarbeitet werden können. Für die Umsetzung dieser Vorgabe werden Fristen vorgegeben, die abhängig von der Unternehmensgröße zum Versand von elektronischen Rechnungen verpflichten.

Grundlage für die Fristen ist, wann der Umsatz ausgeführt wurde und welchen Umsatz das Unternehmen im vorangegangenen Kalenderjahr erzielt hatte:

Besonders hervorzuheben ist die allgemeine Erlaubnis ab 01.01.2025 elektronische Rechnung versenden zu dürfen. Hierfür war bisher eine Zustimmung des Empfängers notwendig.

Unternehmen mit einem Jahresumsatz von mehr als 800.000 € sind für Umsätze ab 01.01.2027 verpflichtet elektronische Rechnungen zu versenden. Kleinere Unternehmen haben ein Jahr mehr Zeit für die Umstellung. Aufgrund von Rückmeldungen verschiedener Verbände wurde im Bereich EDI die ursprüngliche geplante Unzulässigkeit zurückgenommen.

Ausgenommen von der Verpflichtung sind Rechnungen die unter 250 € sind, sowie Rechnungen, die steuerbefreite Lieferungen und Leistungen betreffen, wie beispielsweise Heil- und Krankenhausbehandlungen, Jungendhilfe oder Ehrenamtliche Tätigkeiten.

Besondere Relevanz für den Rechnungseingang

Die allgemeine Erlaubnis zum Versand von elektronischen Rechnungen ab 01.01.2025 hat als besondere Auswirkung eine indirekte Empfangspflicht für Unternehmen jeder Größe zur Folge. Diese wird im Gesetz nicht formuliert, ergibt sich aber folgerichtig aus den Vorgaben.

Eine besondere Herausforderung ist, dass in den zulässigen elektronischen Formaten neben den hybriden Formaten wie ZUGFeRD und XRechnung auch rein strukturelle Formate sind, die als nicht menschenlesbar zu definieren sind.

Diese Rechnungen müssen automatisiert verarbeitet werden, über einen Viewer für das jeweilige Format in eine lesbare Version umgewandelt oder die Informationen manuell aus dem strukturierten Format herausgesucht werden, was nur im Ausnahmefall ein gängiger Weg sein kann.

Empfehlung für die Umsetzung

Aus diesem Grund empfiehlt es sich, dass man sich bevor man den Rechnungsversand in den Fokus nimmt, bei dem man sich auf ein einzelnes oder eine kleine Auswahl an Formaten fokussieren kann, den Rechnungsempfang umsetzen sollte. Hier muss man auf alle Rechnungsformate vorbereitet sein.

Hierfür gibt es zwei Möglichkeiten. Man kann sich einen Dienstleister suchen, der die Rechnungen für das eigene Unternehmen vorbereitet und in ein lesbares Format übersetzt oder man führt eine Software ein, die variabel auf die unterschiedlichen Formate reagieren kann.

Hierfür bietet die SAP beispielsweise das SAP Document and Reporting Compliance auch als Cloudlösung an. Diese Lösung kann flexibel auf die unterschiedlichsten Formate reagieren und die SAP sichert eine stetige Anpassung an neue Standards für eine Vielzahl an Ländern zu.

Je nach Fokus des eigenen Unternehmens empfiehlt sich gegebenenfalls eine spezifische Anwendung, mit eingeschränkten Möglichkeiten, um Kosten zu sparen, wenn ein Großteil der empfangenen Rechnungen in einem bestimmten Format eingeht.

Meist ermöglichen die Lösungen zum Empfang von Rechnungen auch den Versand von elektronischen Rechnungen. Somit kann, wenn der Empfang umgesetzt ist, die Software so ergänzend konfiguriert werden, dass mit entsprechender Prozessanpassung auch die Vorgaben im Rechnungsversand umgesetzt werden können.

Fazit: besser frühzeitig vorbereiten

Für eine erfolgreiche Umsetzung der Vorgaben des Wachstumschancengesetz sollte man die Pflicht als Möglichkeit für das eigene Unternehmen sehen. Die Verwendung von elektronischen Rechnungen bietet eine Vielzahl an Möglichkeiten für Prozessverbesserungen und Kosteneinsparungen, die man bei der Umsetzung in den Fokus nehmen sollte.

Außerdem verlangt die indirekte Empfangspflicht von den Unternehmen, dass zuerst der Rechnungseingang umgesetzt werden muss. Der geringe zeitliche Spielraum bis zum Eintreten der Empfangspflicht von einem Jahr sowie die hohe Auslastung potentieller Softwarepartner fordert ein schnelles Handeln.